A.P. Moller – Maersk reporta resultados financeiros do terceiro trimestre em linha com as expectativas, mas com desafios pela frente

nov, 06, 2023 Postado porSylvia SchandertSemana202342

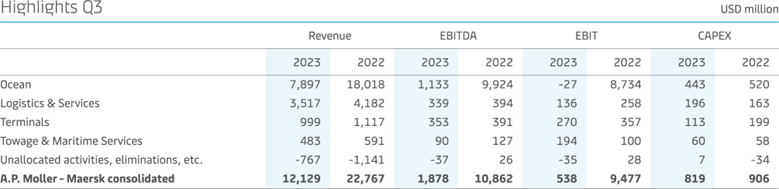

Os resultados financeiros da Maersk para o terceiro trimestre de 2023 estão em linha com as expectativas em um ambiente de mercado difícil, com taxas de frete marítimo bem abaixo do pico de 2022 e testadas pelo aumento da capacidade no segmento de transporte marítimo. A receita foi de US$ 12,1 bilhões, em comparação com US$ 22,8 bilhões, no terceiro trimestre de 2022, com uma margem EBIT de 4,4% como resultado de fretes mais baixos e menores volumes. A Maersk mantém o intervalo na sua orientação financeira, mas agora é esperado que se situe no limite inferior do intervalo.

“Nossa indústria enfrenta um novo normal, com demanda moderada, preços voltando aos níveis históricos e pressão inflacionária sobre nossa base de custos. Desde o período de verão no hemisfério norte, temos observado excesso de capacidade na maioria das regiões, levando a queda de preços e a nenhum aumento significativo na reciclagem ou na inatividade dos navios. Dados os tempos desafiadores que avistamos, aceleramos diversas medidas de contenção de custos e de caixa para proteger o nosso desempenho financeiro. À medida que otimizamos continuamente a nossa organização e nossas operações, continuamos focados em nossa estratégia de atender as necessidades diversificadas da cadeia de abastecimento dos nossos clientes, ao mesmo tempo em que procuramos oportunidades de crescimento nos nossos negócios de Terminais e de Logística e Serviços”, afirma Vincent Clerc, CEO da Maersk.

Destaques no segmento de negócios

O segmento de Transporte Marítimo registrou aumento de 9% em volumes, em relação ao trimestre anterior. Um forte foco nos custos suportou uma redução de 11% nas despesas unitárias em bunker fixo, em comparação com o terceiro trimestre de 2022. No entanto, o EBIT foi negativo em US$ 27 milhões, abaixo dos US$ 8,7 bilhões registrados no terceiro trimestre de 2022, impulsionado por significativa pressão sobre as taxas de frete, particularmente no comércio entre a Ásia e a Europa, a América do Norte e a América Latina.

A receita do segmento de Logística e Serviços foi de US$ 3,5 bilhões, ante US$ 4,2 bilhões no terceiro trimestre de 2022. O segmento foi impactado negativamente por preços mais baixos, especialmente no mercado aéreo e de transporte, enquanto os volumes em geral voltaram a ficar em linha com os últimos níveis do ano. O aumento do gerenciamento de custos ajudou a estabilizar as margens sequencialmente.

O setor de Terminais reportou receitas de US$ 1 bilhão, em comparação com US$ 1,1 bilhão registados no terceiro trimestre de 2022, impulsionadas pela menor procura de armazenamento em um contexto de menor congestionamento global e uma diminuição de 4,1% nos volumes. Os resultados foram sólidos em virtude da combinação de ajustes de preços e medidas de custos. O retorno sobre o capital investido (ROIC, na sigla em inglês) aumentou para 10,3%, superando a expectativa de mais de 9% até 2025.

Aumentando a competitividade e a resiliência por meio de uma operação mais eficiente

A Maersk aplicou medidas rigorosas de contenção de custos durante o ano para atenuar o impacto das difíceis condições de mercado. Isso inclui redução no número de funcionários, de 110 mil, no início de 2023, para 103,5 mil atualmente. Dada a deterioração das perspectivas de carga no Transporte Marítimo, a Maersk intensificou essas medidas e implementa hoje plano adicional de redução de 3,5 mil postos de trabalho em sua operação, com diminuição de 2,5 mil vagas a ser realizada nos próximos meses e o restante durante 2024. Isso reduzirá a força de trabalho global para menos de 100 mil posições. Consequentemente, espera-se agora que o custo total de reestruturação seja de US$ 350 milhões, superior em relação aos US$ 150 milhões anunciados em fevereiro.

Os ajustes na força de trabalho complementam as ações decisivas tomadas para conter custos durante o ano. O efeito cumulativo diminuirá as despesas de vendas, gerais e administrativas (SG&A, na sigla em inglês) da Maersk em US$ 600 milhões até 2024. Além disso, os gastos com CAPEX foram ajustados para baixo em 2023 e 2024 e outras medidas estão em revisão, incluindo a continuação do programa de recompra de ações até 2024. As orientações para 2024 serão fornecidas em 8 de fevereiro de 2024, com parte da divulgação dos Resultados Anuais.

Orientação Financeira para 2023

A Maersk vê crescimento global no volume de contêineres na faixa de -2% a -0,5%, em comparação com -4% a -1% anteriormente. Espera-se que o segmento de Transporte Marítimo cresça em linha com o mercado.

A Maersk mantém os intervalos para a perspectiva de 2023, mas agora espera resultados financeiros no limite inferior aos intervalos anteriormente comunicados de EBITDA, subjacente de US$ 9,5-11,0 bilhões e EBIT subjacente de US$ 3,5-5,0 bilhões. A expectativa para o fluxo de caixa livre (FCF, na sigla em inglês) permanece inalterada e deverá ser de, pelo menos, US$ 3 bilhões.

Espera-se que o CAPEX seja de cerca de US$ 8 bilhões (anteriormente US$ 9,0-10,0 bilhões), até 2022-2023, e de US$ 8,0-9,0 bilhões (anteriormente US$ 10,0-11,0 mil bilhões), até 2023-2024.

Em relação aos custos de reestruturação anunciados, de US$ 350 milhões (anteriormente US$ 150 milhões), a maioria será refletida em 2023. A economia total de custos está estimada em cerca de US$ 600 milhões em 2024, em comparação com 2023.

Destaques Financeiros

Distribuição de dividendos aos acionistas

Durante o terceiro trimestre de 2023, foi realizada distribuição efetiva total para os acionistas de US$ 763 milhões do programa de recompra de ações.

Orientação para sensibilidades

O desempenho financeiro da A.P. Moller – Maersk para 2023 depende de vários fatores e condições macroeconômicas incertas, preços de bunker e frete marítimo. Mantendo todo este cenário, as sensibilidades para 2023 para quatro pressupostos principais estão listadas na tabela seguinte:

| Factors | Change |

Effect on EBIT |

|---|---|---|

|

Container freight rate

|

+/- 100 USD/FFE

|

+/- USD 0.3bn

|

|

Container freight volume

|

+/- 100,000 FFE

|

+/- USD 0.1bn

|

|

Bunker price (net of expected BAF coverage)

|

+/- 100 USD/tonne

|

+/- USD 0.1bn

|

|

Foreign exchange rate (net of hedges)

|

+/- 10% change in USD

|

+/- USD 0.0bn

|

-

nov, 22, 2018

0

Contrail inaugura nova rota entre São Paulo e Rio de Janeiro

-

Outras Cargas

mar, 10, 2023

0

Indústria de fertilizantes promete $ 4 bi para cortar dependência de importação no Brasil

-

Portos e Terminais

mar, 01, 2021

0

Santos Brasil vai disputar terminal de combustível

-

Logística Outros

abr, 13, 2023

0

Governo Federal trabalha para aprimorar concessões de ferrovias e rodovias